SOMMAIRE

- Quels sont les organismes concernés ?

- Quels types de dons sont éligibles ?

- Comment calculer votre réduction d’impôt pour les dons faits à l’UNICEF ?

- Comment bénéficier des réductions d’impôt ?

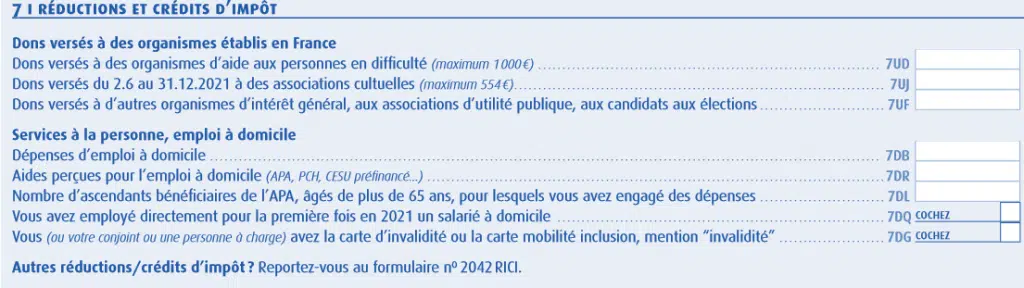

- Réduction d’impôts : comment remplir sa déclaration ?

- Don à une association : la déduction fiscale pour les professionnels et entreprises

Quels sont les organismes concernés ?

En faisant un don à des associations ou fondations, vous contribuez à un avenir meilleur pour les personnes qui sont dans le besoin. En faisant un don à l’UNICEF, vous soutenez nos actions en faveur des enfants dans 190 pays et territoires.

Le montant de la réduction d’impôts dépend de l’organisme bénéficiaire du don. Il existe 2 types d’organismes pour lesquels une déduction est possible :

| TYPE D’ORGANISME | RÉDUCTION | LIMITES |

| Organismes d’aide aux personnes en difficulté | 75% | 1000€ pour 2023. Au-delà, les dons versés ouvrent le droit à une réduction d’impôt de 66% dans les limites de 20% du revenu imposable |

| Œuvre d’intérêt général ou d’utilité publique | 66% | 20% du revenu imposable |

Quels types de dons sont éligibles ?

Seuls les dons désintéressés et sans contrepartie sont éligibles aux réductions d’impôts. Ils peuvent être faits au profit d’associations, de fondations, de fonds de dotation, d’organismes d’intérêt général à but non lucratif ou reconnus d’utilité. Vos dons ouvrent droit à une réduction d’impôt sur le revenu égale à 66 % du montant versé, dans la limite de 20 % de votre revenu imposable.

Un don de 50 euros par exemple, ouvre droit à une réduction d’impôt de 33 euros et un don de 100 euros vous permet de bénéficier d’une réduction de 66 euros.

Comment calculer votre réduction d’impôt pour les dons faits à l’UNICEF ?

Faire un don à un « organisme d’aide aux personnes en difficulté » permet de bénéficier d’une réduction fiscale plus importante. C’est notamment le cas lorsque vous soutenez l’UNICEF France, une association loi 1901 à but non lucratif, reconnue d’utilité publique.

La réduction d’impôt est alors égale à 75% des versements effectués, dans la limite de 1000 € (art. 200 du Code Général des Impôts). Par exemple, pour un don de 100€ vous déduirez 75€ de vos impôts et il ne vous coûtera en réalité que 25€.

Pour la part des dons comprise entre 1000€ et 20% de votre revenu imposable, la déduction fiscale est de 66%. Par exemple, un don de 2000€ vous permet de bénéficier d’une réduction de 1410€. (1000€ x 75% + 1000€ x 66% = 750€ + 660€ = 1410€).

Don à une association et déduction d’impôts : comment ça marche ?

- J’ai fait un don ponctuel à l’UNICEF France : Je reçois dans les semaines suivantes un reçu fiscal sur lequel figure le montant donné. L’année suivante, lorsque je remplis ma déclaration d’impôts, je mentionne ce montant.

- J’ai opté pour le don mensuel. En avril, l’UNICEF France me transmet mon reçu fiscal sur lequel figure le montant donné au cours de l’année précédente. Je fais figurer ce montant dans ma déclaration de revenus.

Comment bénéficier des réductions d’impôt ?

Il n’y a pas de seuil minimum concernant la défiscalisation, même un don d’un euro peut être défiscalisé.

Une fois le don effectué, vous recevrez par mail ou par courrier un reçu fiscal qui pourra servir de justificatif en cas de demande. Votre reçu fiscal est également disponible sur votre espace donateur. Il sera à conserver, par vos soins, pendant trois ans.

Réduction d’impôts : comment remplir sa déclaration ?

Il vous suffit de porter en case 7UD de votre déclaration en ligne sur le site des impôts, les sommes versées en 2023 dans la limite de 1000€.

Faut-il joindre un justificatif à sa déclaration ?

Depuis janvier 2013, la direction générale des Finances publiques permet de déclarer les dons sans obligation de fournir conjointement le reçu fiscal prouvant le montant du (ou des) don(s). Cependant vous devez le conservez. Il pourrait vous être utile en cas de contrôle par l’administration fiscale.

Don à une association : la déduction fiscale pour les professionnels et entreprises

Dans le cadre de la législation sur le mécénat d’entreprise et de l’article 238 bis du CGI, vous pouvez déduire de votre impôt 60% du montant de votre don, dans la limite de 0,5% du chiffre d’affaires réalisé au titre de l’exercice. Au-delà, l’excédent de versement peut être reporté sur les cinq exercices suivants.

Exemple : hypothèse de CA de l’entreprise : 600 000 €

Calcul de la limite : 0,5% x 600 000 = 3 000 €

La réduction fiscale de 60% pour l’année N est donc limitée à un don de 3 000 €.

Cas 1 : l’entreprise fait un don de 3 000 €

60% x 3 000 = 1 800€

Elle obtient donc 1 800€ de réduction fiscale

Cas 2 : l’entreprise fait un don supérieur à 3 000 € (c’est-à-dire supérieur à 0.5% de son CA) sur l’année N

– Elle déclare donc 3 000€ sur l’année N, c’est-à-dire la limite autorisée par la loi, et bénéficie d’une réduction de 1 800€ (60% x 3 000) en année N.

– Elle déclarera ensuite les 1 500€ de don restant sur l’exercice suivant et bénéficiera donc d’une réduction fiscale de 900€ (60% x 1 500) en année N+1.

Nous contacter

Vous avez des questions ?

– Notre formulaire de contact

– Notre service donateur au numéro 0969368468 (appel non surtaxé) ou par mail : ServiceRelationDonateurs@unicef.fr